1.はじめに

将来のお金の不安や老後資金の準備を考えると「何から始めればいいのだろう?」と思う方は多いのではないでしょうか。そこで注目されているのが、少額からコツコツ投資できる「つみたてNISA」です。本記事では、つみたてNISAの基本からメリット・デメリット、始め方までを分かりやすく解説します。最後まで読むと、つみたてNISAの魅力と始め方がしっかり把握できますよ!3. 本文

2.つみたてNISAとは?

つみたてNISA(少額投資非課税制度の一種)は、毎年最大40万円までの積立投資で得られる運用益や分配金が最長20年間非課税になる制度です。2018年に「貯蓄から投資へ」という政策目的のもとスタートし、特に投資初心者や若年層の資産形成をサポートする設計になっています。

投資対象は、金融庁が厳選した長期積立向きの投資信託とETFに限定され、購入時の販売手数料が無料(ノーロード)であるなど、コストを抑えやすい商品ばかり。

さらに、口座開設料や口座管理費が無料なので、初めて投資をする人でも安心して始められます。定期的にコツコツと積み立てる「ドルコスト平均法」を実践しやすく、長期的な資産形成に最適な制度です。

3.つみたてNISAのメリット

3.1.運用益が非課税になる

通常、投資の利益には約20%の税金がかかります。しかしつみたてNISA口座で購入した投資信託の売却益や分配金は、最長20年間非課税。長期で運用益が膨らむほど、そのまま手元に残る金額も大きくなるため、複利効果を最大限に活かすことができます。

3.2.少額から始められる

つみたてNISAでは、月々100円や1,000円からでも積立が可能です。年間上限40万円という枠内であれば自分のペースで投資できるので、家計に負担をかけずに資産形成をスタートできます。

3.3.タイミングを気にしなくていい

定期的に一定額を投資する「ドルコスト平均法」を採用しやすい仕組みのため、相場が高いときも安いときも自動的に投資を継続可能。値動きに振り回されず、初心者が陥りがちな「投資のタイミングを読み切れない」という悩みを大きく減らしてくれます。

3.4.厳選された投資信託が対象

金融庁によって投資対象が一定基準で絞り込まれているので、手数料が高かったりリスクの大きすぎる商品を避けられます。つまり、投資初心者が「どのファンドを選べばいいか分からない」という悩みを軽減しやすいです。

3.5.途中解約や資金の引き出しが自由

同じく税制優遇がある「iDeCo(個人型確定拠出年金)」と違い、つみたてNISAは緊急時に売却して資金を取り出すことができます。ライフイベントの変化に合わせて柔軟に対応できるのも魅力です。

4.つみたてNISAの具体的なやり方

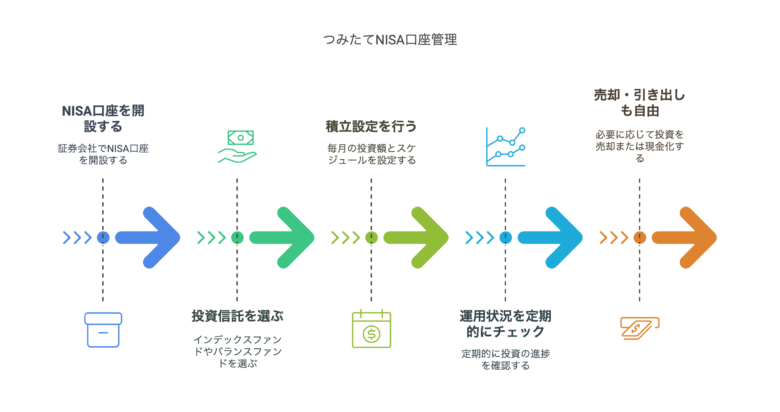

4.1.証券会社でNISA口座を開設する

まずは証券会社や銀行で総合証券口座を作り、その後に「つみたてNISA口座開設」を申し込みます。マイナンバーカードなど必要書類をオンラインで提出すれば、1~2週間ほどで開設が完了。特に人気が高いネット証券としては楽天証券やSBI証券などがあります。

4.2.購入する投資信託を選ぶ

つみたてNISA対象の商品は数百本ほど。全世界株式やS&P500などに連動するインデックスファンドが定番です。分散投資を重視した「バランスファンド」を選ぶのもOK。購入商品は後から変更できるので、まずは広く分散された低コストファンドを検討するのがおすすめです。

4.3.積立設定を行う

「毎月いくら積み立てるか」「どのタイミングで買い付けるか」などを設定します。楽天証券・SBI証券なら、クレジットカード払いで積立代金を支払うとポイント還元を受けられるメリットがあります。設定さえ済ませば、その後は自動的に買い付けが続くのでほったらかしでもOKです。

4.4.運用状況を定期的にチェック

一度設定すればあとは自動ですが、半年~1年に一度は運用状況を確認してみましょう。大幅に資産配分が崩れていたら、必要に応じてファンドの変更や積立金額の調整を行います。ただし、コロコロ乗り換えすぎると積立効果が分散されるため注意が必要です。

4.5.売却・引き出しも自由

つみたてNISA口座で購入した投資信託は、いつでも売却可能。必要資金ができたら現金化して口座へ戻すことができます。ただし、一度売却した分の非課税枠は復活しない点だけは押さえておきましょう。

5.つみたてNISAの注意点・デメリット

5.1.元本割れのリスクはある

「非課税」とはいえ、投資である以上は損失が出る可能性もあります。相場次第で投資額が目減りすることもあるので、短期的な値動きに翻弄されず長期視点で運用しましょう。

5.2.年間非課税枠の上限が40万円

つみたてNISAには、毎年40万円までの投資枠という上限があります。枠を使い切った後に売却しても、その年の枠は再利用できません。翌年への繰り越しもできないため、計画的に積み立てることが大切です。

5.3.投資対象が限られる

投資できるのは金融庁が定めた投資信託やETFのみ。個別株や高リスク商品は対象外なので、人によっては物足りなさを感じるかもしれません。しかし、初心者にとっては厳選された商品だけを扱える安心感とも言えます。

5.4.損益通算ができない

NISA口座でのマイナス分は、他の課税口座での利益と相殺できません。税金面での「損失繰越」も不可なので、そこは制度上のデメリットとして理解しておきましょう。

6.まとめ

つみたてNISAは、投資初心者や少額から始めたい方にとって頼もしい制度です。毎年40万円までの積立投資で得られる運用益が最長20年間非課税となり、コツコツ続ければ複利効果も期待できます。まずは無理のない金額からスタートし、長期視点で続けることが成功への近道です。関連情報として、金融庁や証券会社の公式サイトも併せてチェックし、あなたのライフプランに合った活用を検討してみてください。